|

笔者认为,营改增后建筑业企业的会计处理,要解决以下三个问题:

一是要实现建造合同准则与财会〔2016〕22号文的结合,也就是要解决成本归集、验工计价、资金收付、收入成本确认等环节如何体现增值税的价外税特性。

二是要实现增值税管理与会计处理的结合,也就是要解决不同计税方法、异地预缴税款、税会差异如何在会计上进行协调和反映。

三是要实现会计处理与分级管理模式的结合,也就是要解决同一纳税主体内不同会计主体核算的分工以及税款的结转。

针对以上问题,笔者将分若干专题进行讨论,今天先谈谈简易计税项目。

一、税收政策

根据现行增值税政策的规定,一般纳税人为老项目、清包工项目以及甲供工程项目提供建筑服务,可以选用简易计税方法计税,以总分包差为销售额,按照3%的征收率计算应纳税额,建筑服务发生地与纳税人机构所在地不在同一县(市、区)的,发生纳税义务时,还需要在建筑服务发生地按照规定的方法预缴税款及其附加。

理解以上政策规定需要注意以下几点:

一是简易计税方法计税项目,向机构所在地主管税务机关申报纳税时,以总分包差作为销售额,说的是纳税人范围之内的总分包差,而不是单一项目的总分包差,也就是说,不同项目的总包收款和分包付款,在计算应纳税额时,是可以综合扣除的。

二是简易计税方法计税的异地项目,在建筑服务发生地预缴税款时,以总分包差作为预缴税款的基数,说的是单一项目的总分包差,也就是说,异地预缴税款时,总包收款和分包付款,必须是一一对应的,这一点是异地税务机关通过审核分包单位发票的备注栏、总包合同、分包合同等资料实现的。

三是异地已预缴的税款,在申报纳税时,可以抵减纳税人的应纳税额,这个抵减是不分工程项目,不分计税方法,甚至不分业务类型,也就是说,纳税人实际预缴的税款,可以凭完税凭证在纳税人范围内综合抵减其当期所有应纳税额。

例1 A建筑公司为一般纳税人,下属甲、乙、丙三个工程项目,均为简易计税方法计税项目,其中甲、乙项目为本地项目,丙项目为异地项目。

2017年3月,甲项目自业主收款206万元,付分包款103万元;乙项目自业主收款309万元,付分包款412万元;丙项目自业主收款515万元,付分包款412万元,总包收款已向业主开具普通发票,分包付款均已取得合规发票。

丙项目预缴税款时,填报《增值税预缴税款表》:

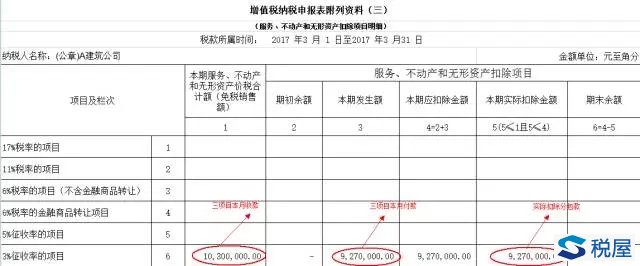

A公司4月申报期申报时,填写附列资料(三),实现在公司范围内的分包差额综合扣除:

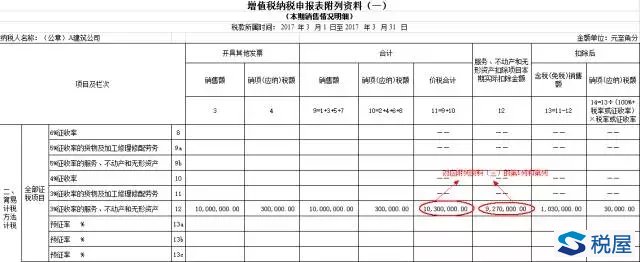

填写附列资料(一),相关数据与附列资料(三)相对应:

填写附列资料(四),实现异地预缴税款抵减当期应纳税额:

最后填写主表:

本例中,A公司三个简易计税项目的应纳税额为3万元,其所属丙项目在异地预缴的税款也是3万元,4月申报时,应补税额为零,无需缴纳。

问题与思考:

1、如果丙项目未在4月15日之前预缴税款,会带来什么样的后果?

2、倘若简易计税项目应纳税额的计算,必须分工程项目确定总分包差,A公司本期需要补税吗?

3、假定甲项目本期付分包款为206万元,A公司本期应纳税额为多少?附列资料(四)第4列和第5列应如何填写? |

相关阅读

版权声明:

出于传递更多信息之目的,本网除原创、整理之外所转载的内容,其相关阐述及结论并不代表本网观点、立场,政策法规来源以官方发布为准,政策法规引用及实务操作执行所产生的法律风险与本网无关!所有转载内容均注明来源和作者,如对转载、署名等有异议的媒体或个人可与本网(sfd2008@qq.com)联系,我们将在核实后及时进行相应处理。

最新内容

热点内容