|

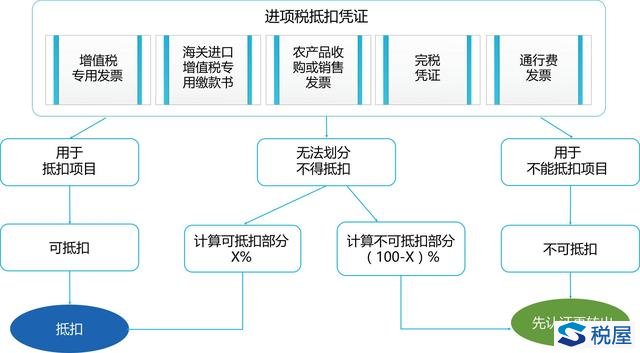

2.进项税管理——可查验、可监控、可追溯 首先,发票采集、查验、认证、抵扣一步到位。 “进项专票就是钱”,这是各家企业不争的共识,谁也不愿意收到“假钱”,所以在企业收到发票(尤其是增值税专票)时,不但需要统计发票台账,而且需要及时查验发票的真假,这时无论是由业务部门经办人查验发票真伪,然后再将结果提交财务部门,还是财务人员汇总、统计各业务线提交的发票形成台账,很繁琐且易出错,这时估计谁都想有台“验钞机”,既能“数钱”、又能查验真伪。 重视进项管理的港资R企业的实践值得借鉴:结合移动手机端的轻应用,扫描识别发票信息,同时查验真伪,并将查验结果以及全票面信息、影像信息自动回填至企业内部管理系统,解放负责收集、查验发票的人力;回填的信息形成进项发票台账,再针对增值税专票进行勾选认证,结合海关进口专用缴款书、农产品发票等进项税抵扣凭证进行抵扣、转出等业务处理,专票的认证有效期限的合理利用,可最大程度增加税负平衡的操作空间,及时的抵扣与转出,是规避偷税漏税的巨大风险的必要条件,进而最终形成完整的进项税台账,为纳税申报提供最直接的一线数据。如此一来,便实现了“验钞机+台账薄”的“查、存、用”等多重功能,效率翻倍而且风险骤降(图4)。

其次,发票相关业务进程可监控,发票背景业务可追溯。 发票是拿到手了,但财务人员如果不是强制要求相关业务经办人将发票对应的业务信息装订在一起,恐怕没人能说得清到手的发票是对应到哪份合同、那笔款项,那又如何能够要求财务人员能够快速地将发票数据进行合理地拆分、准确地抵扣以及及时地转出。即便是人为绑定了发票与业务单据,如果不能实时了解到相关业务进程,对于财务人员来说,也是风险重重,举个例子,如果付款申请还未批复就把发票拿去认证,万一申请被驳回怎么办?进项抵扣之后,万一款项的用途发生变化而没有及时转出,又该怎么办? 最好的方式就是从发票被收款单位开出的那一刻起,就打上业务信息以及相应时间、状态的烙印,并伴随着发票的整个生命周期:开票前,针对某份合同向收款方推送开票信息;收票后,针对某笔付款凭证关联发票;付款后,根据款项用途拆分发票金额;拆分后,依据计税方式做抵扣或转出操作。如果过程中任何一个环节出了问题,都可在上一阶段的茫茫数据中快速定位到问题发票,追溯发票的背景业务,进而快速做出应对之策。多次业务的流转便可固化进项发票在企业内部的管理闭环,对于发票的追踪、预警、预测都可做到有理有据。 3.纳税申报管理——数据采集、归集与计算,注意特殊点 纳税申报的管理,可谓是增值税管理的“封顶工程”,虽然是几张表便能解决问题,但大家都清楚,如果连最基础的进销项发票都没管清楚、算清楚的话,“空中楼阁”很快就会摇摇欲坠,所以,纳税申报的管理,需要做到全面的数据采集、合规的数据归集、准确的结果计算。

针对于地产企业的纳税申报,存在几个有别于其他行业的特殊点需要特别注意: 首先,管理架构、数据统计的层级需注意。由于地产业务的特殊性,以及过渡期的特殊场景,企业在以法人公司为单位进行纳税申报的前提下,需要先以地块中不同施工许可证的日期作为依据,明确不同施工证的计税方式,然后根据不同的计税规则分别计算纳税申报的数据,因此要求企业内部要转变以往的“区域公司-项目-分期”的常见管控视角,以“法人公司-地块-施工许可证”的维度来管理增值税。 其次,前期预缴、后期应纳的口径要清晰。在达到应纳条件前,企业需以当期实收款的不含税金额作为基数进行预缴,难点不在预缴的计算过程,而在于达到应纳条件后,前期预缴的税额如何有效地抵扣销项税额,一次性抵扣还是分批次抵扣,已抵扣与未抵扣各占多少,口径必须完全清楚。 当期应纳销售额作为当期销项税额计算的基数,采用“实开发票、实收款、应收款”中的何种计算模式,是各家企业根据自身税负情况、抵扣节奏来合理运用的,但必须满足一下三个原则:一是以票定税,以销项发票为纳税的基础;二是满足纳税原则,针对没有开票,而需要纳税的两种场景——应收未开票、收款(本期、预收)未开票——作为补充纳税;三是避免重复纳税,针对前期应收已纳税未开票,本期开票的场景,采用负数对冲的方式,进行冲销处理。 再次,土地价款扣除环节为地产行业所特有。作为地产行业在纳税申报时特有的业务场景,“土地价款扣除”也是需要特别注意的,计算公式如下: 当期允许扣除的土地价款=(当期销售房地产项目建筑面积÷房地产项目可供销售建筑面积)×支付的土地价款=∑(当期单房间的应纳销售额/单房间的合同金额*单房间的面积)/房地产项目可供销售建筑面积*支付的土地价款 计算公式虽然很清楚,但依然需要准确无误的基础数据作为支撑,算不对应纳销售额,就算不对土地扣除金额,数据联动如此紧密,计算过程不容半分差池。 最后,纳税申报与业务管控相辅相成。纳税申报数据来源于进、销项台账,归根结底来源于业务台账,只有做到纳税申报已业务完全匹配,才不会出现不必要的税务风险,同时,根据纳税申报数据的统计分析,可以合理优化业务流程,甚至指导业务流程的发生,使得企业内部的管控及发展更加良性。 小结 增值税管理是把双刃剑,利用得好,可以帮助企业一刀切到更多的“减税蛋糕”;利用不好,则可能会给企业带来“刮骨切肉之痛”! |

相关阅读

版权声明:

出于传递更多信息之目的,本网除原创、整理之外所转载的内容,其相关阐述及结论并不代表本网观点、立场,政策法规来源以官方发布为准,政策法规引用及实务操作执行所产生的法律风险与本网无关!所有转载内容均注明来源和作者,如对转载、署名等有异议的媒体或个人可与本网(sfd2008@qq.com)联系,我们将在核实后及时进行相应处理。

最新内容

热点内容