|

其实,如果这里的原始权益人是融资租赁公司,融资租赁公司把一个直租业务的含税租金收益权转让给一个资管计划,难不成要让券商去按17%缴纳直租业务增值税吗,但这时设备的增值税进项税还在融资租赁公司啊。如果融资租赁公司转让给资管计划的租金是一个不含增值税的租金,则此时资管计划管理人就应该没有增值税缴纳义务。

所以,140号文中这样简单地一句话是无法解决问题的。这个问题需要和行业协会、金融机构协商,对于各类资产证券化业务,究竟如何界定行为的性质,可否考虑在原始资产出表环节规定,无论原始权益人资产证券化后,资产是否出表,原始资产的增值税纳税义务都不转移,仍由原始权益人承担,否则会极大的影响资产证券化业务的政策发展。

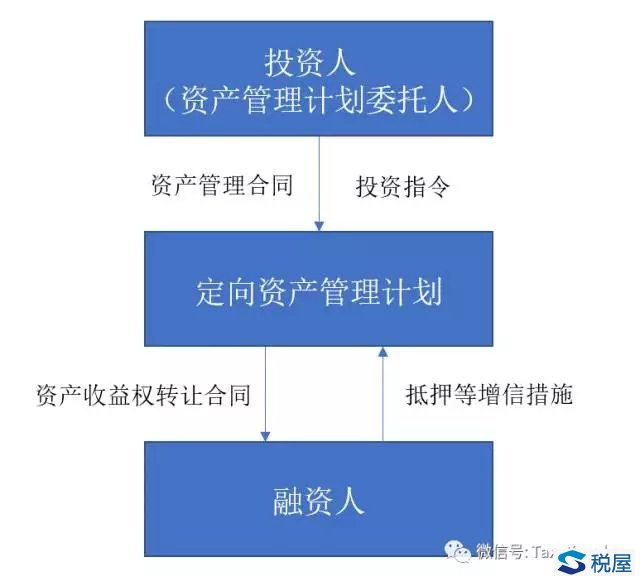

2、上面我们说的只是一类资管业务,另一类资管业务属于“通道”类业务,对于这一类业务,我们主要关心的的确是里面可能存在的增值税税基侵蚀的问题了。在营业税下,我就写过文章分析过,我们需要重点关注银行表外理财业务对营业税税基侵蚀的问题了。很多银行为规避监管,做大资产规模,通过通道发放各种通道贷款。比如以下图为例,A银行作为委托人,委托B券商发行一款定向资管计划,该资管计划对实际融资人发放贷款。此时对于A银行而言,其原来直接发放贷款取得的利息就变为了持有一项资管计划的收益。如果A银行对这个收益不缴纳营业税,B券商也不负责缴纳,那通道贷款就完全没有缴纳流转税,这个就涉及到通道类资管产品的流转税避税问题了,需要我们进行关注。

根据140号文的最新政策规定,对于这类定向的通道类资管业务,增值税应该由资管计划的管理人券商缴纳,那么如果券商已经缴纳了增值税,定向委托人从资管计划取得的收益就不应该再缴纳增值税了。据说这个口径是得到总局的口头认可的。但是,虽然如此,140号文毕竟改变了原有的资管合同权利义务关系,加大了资管计划管理人的管理成本。同时,对于那些在140号文下发前已经结束的类似计划,你让券商交肯定也不公平,是否需要沟通还是让计划的委托人来交作为过渡更加合理呢?不管怎么样,140号文毕竟为这类通道资管加上了一道税收枷锁,肯定会传导到最终社会融资成本上。

3、对于第三类集合资管计划,比如某券商发行的一个FOF资管计划,投资标的为各类封闭式和开放式基金,或者就是一个进行股票市场和债券市场投资的计划,购买者是社会公众。如果按照140号文的规定,如果资产管理计划从事的业务是属于增值税应税业务,那券商就需要缴纳增值税。实际上这个问题,前期对券商检查时就涉及,但大家基本搁置了。现在140号文明确提出来了,你让券商交,但对开放式基金是免的,那券商这类计划就无法做了。金融行业的充分竞争更加无法容忍税负不公平问题。

4、最后,我们需要意识到复杂的金融创新业务更加会使得140号文在落地过程中产生很多不确定性的征税结果,比如:

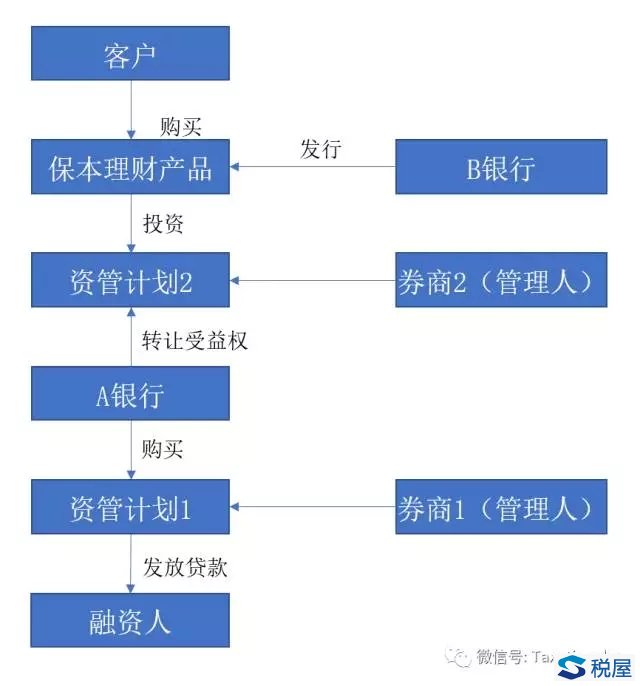

正如中国证监会副主席李超所说,中国资管产品互相借用“通道”,产品互相嵌套、交叉持有。比如,A银行购买资管计划1,资管计划1对融资人放贷。购买后,A银行立刻将该资管计划的受益权转让给资管计划2,而B银行是通过发行一款表外理财产品的形式投资资管计划2。对于这种类型的同业创新业务,谁来缴纳增值税呢?在最末端,即最靠近基础资产的那个资管环节,相对比较容易判断。比如,券商1作为管理人,知道资管计划1投资的是一个贷款类资产,应该缴纳增值税,那由券商1缴纳。

此时,券商1缴纳了,A银行是否需要缴纳,资管计划2投资的是一个资管计划受益权,那券商2是否需要缴纳这个增值税呢?B银行发行保本理财产品,其投资资管计划2取得的收益又是否需要缴纳增值税呢?最后,客户购买的保本理财产品,最终取得保本理财产品收益又是否需要缴纳增值税呢?如果这个环节每一道都要缴纳增值税,那就征税征到天上去了,整个资管计划肯定没法玩了。但即使我们现在说,按照现在口径,只要券商1把增值税缴纳了,A银行、券商2和B银行应该不需要再缴纳,但客户购买B银行发行的保本理财产品兑付收益根据140号文还是需要缴纳增值税啊。所以,还是不可避免地存在增值税的重复征税问题。

所以,这其中的问题是很复杂的,140号文的这条规定过于简单了。对这种涉及几十万亿市场的税收政策,我们需要更多的开门立法,倾听各方意见,否则会影响到中国金融市场健康发展。

实践中,究竟是资管(信托)管理人为扣缴义务人(中国《证券投资基金法》确定的原则)还是就直接以每个资管(信托计划)为纳税人,具体税款由管理人来缴纳应该讲各有利弊。从国际借鉴来看,在英国的增值税制度中,信托也是作为独立的增值税纳税人登记的,即如果信托资产的受托人运用信托资产从事增值税应税业务,信托资产的受托人也是需要缴纳增值税的。这里实际上是让信托管理人代表信托资产投资人来缴税,最终税收还是有投资人承担的。同时,考虑到我们需要把信托公司自有业务和受托业务有效分离,英国规定了信托公司的每个信托资产需要有一个独立的增值税纳税号。所以,从这个角度来看,140号文的规定和原先财政部、总局2006年5号文中信贷资产证券化的营业税规定一脉相承,而且这个规定基本使中国资管业务的增值税管理初步具有的雏形。

但是,我们需要知道的是,在英国增值税制度中,大部分金融业务,比如贷款、金融商品转让都是不征收增值税的。复杂的金融创新业务使得对金融业务征收增值税很难有很好的解决方案,往往会按下了葫芦浮起了瓢,可能不利于中国金融市场的国际化。所以,长远来看,个人觉得最好还是按照国际通常做法,免除大部分金融业务的增值税,转而强化对金融创新业务的所得税管理(包括企业所得税和个人所得税),这个随着CRS的实施也具有可行性,这样政策效应可能会更好。 相关阅读—— 资产证券化业务中资管计划如何缴纳增值税——140号文面临的又一重大挑战 <赵国庆> 资管增值税56号文的蝴蝶效应将开启中国金融税收征管的新时代 <赵国庆> |

相关阅读

版权声明:

出于传递更多信息之目的,本网除原创、整理之外所转载的内容,其相关阐述及结论并不代表本网观点、立场,政策法规来源以官方发布为准,政策法规引用及实务操作执行所产生的法律风险与本网无关!所有转载内容均注明来源和作者,如对转载、署名等有异议的媒体或个人可与本网(sfd2008@qq.com)联系,我们将在核实后及时进行相应处理。

最新内容

热点内容