工资、薪金所得个税近七成来自中高收入阶层

来源:中国税务报

作者:赵亮 邹国金 厉征

人气:

时间:2014-03-12

摘要: 李克强总理在今年的政府工作报告中指出,要抓好财税体制改革这个 重头戏 。作为关系到老百姓 钱袋子 和千家万户切身利益的个人所得税,尤其引人注目...

|

近年来,经过个税修法和税务机关强化征管,加强高收入行业工薪所得扣缴税款管理和加强高收入外国个人所得管理等,个人所得税“限高”作用正在逐步显现。统计数据显示,在工薪所得个税收入中,有七成来自中高收入阶层。从2013年工薪所得个税收入构成看,月收入超过1万元适用税率20%以上的中高收入者,已成为缴纳工薪所得个税的主力,这部分人群缴纳的工薪所得个税占工薪所得个税收入的比重已近七成,占全部个税收入的比重超过四成(见图1—Ⅰ);年收入120万元以上的高薪阶层纳税占工薪所得个税比重,达到15%以上。这些情况反映出,工薪所得个税主要来源于中高收入阶层,而普通工薪族所缴纳的税款仅占一小部分。

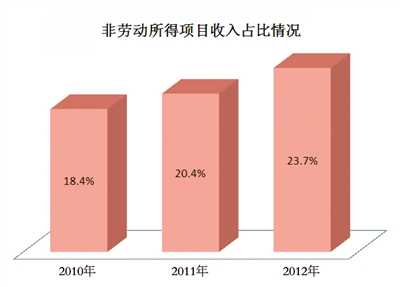

在中高收入者缴税比重不断提高的同时,通过税务机关不断加强高收入者非劳动性所得管理,建立税收前置管理机制,进一步强化源泉扣缴和过程控制,重点加强房屋转让、限售股转让和股权转让等财产性所得和盈余积累转增股本、分红派息等资本性所得的税收征管,非劳动性所得项目特别是资本所得个人所得税收入占个人所得税总收入的比重也在逐年提高(见图1—Ⅲ)。据国家税务总局所得税司负责人介绍,我国现行的个人所得税共有11个所得项目,除工资、薪金所得外,其余10个所得项目,特别是财产性、资产性所得个人所得税所占比重日益增高。2013年,利息、股息、红利和财产转让两个所得项目总计入库个人所得税1390亿元,同比增长12.2%,占个人所得税收入比重超过两成,超越个体工商户生产、经营所得个税占比,分别成为收入规模排第二位和第三位的项目。目前,非劳动所得已成为个人所得税收入的重要组成部分,已经日益成为个人所得税收入增长的主要来源。

图1—Ⅲ

深化改革增强个税调节能力,难点在配套措施跟不上

能不能以家庭为单位缴纳个税?能不能在缴纳个税前扣除赡养老人、养育子女和按揭贷款等家庭支出?近年来,公众对于建立更加公平的个人所得税制度的呼声日益高涨,全国人大代表也多次提出这方面的建议。2013年11月,党的十八届三中全会的决定提出逐步建立综合与分类相结合的个人所得税制,再次强调下一阶段我国个人所得税改革的方向。但同时应该看到,与任何一项税制改革举措一样,个人所得税制度的改革和完善会遇到这样或那样的困难,理想和现实还有一定的差距,税改不可能一蹴而就。

“我国现行的个人所得税制是分类税制,是根据所得项目来分类征收的,这种税制在调节收入分配和筹集财政收入方面发挥了积极的作用。但是,在充分体现税收公平方面有一定的局限和欠缺。而实行综合与分类相结合的税制,将个人除一部分特殊收入项目外,其余所有的收入项目在加总求和的基础上,一并计税,这样可以比较好地兼顾纳税人的综合收入水平和家庭负担等情况”。财税专家在对比了两种税制的优缺点后也谈到了推进这项改革所面临的困难和问题,他认为,尽管目前世界上有很多国家实行综合与分类相结合的个税制度,但这种税制对税收征管条件和社会配套管理能力的要求也比较高。比如,需要全面建立第三方涉税信息报告制度,还要建立纳税人单一账号制度,要推广个人非现金的结算,同时要建立和完善财产登记制度等等,这些条件都是我国目前尚不完全具备的。

记者了解到,尽管改革面临重重困难,但近年来,财税部门一直在积极推进个人所得税制度的改革与完善,同时加强个人所得税的征管。据国家税务总局所得税司负责人介绍,为进一步发挥个人所得税调节收入分配的职能作用,下一步国家税务总局将重点做好两个方面的工作。

一是按照党的十八届三中全会要求,加快推进个人所得税改革。围绕建立综合与分类相结合的个人所得税制模式,认真开展研究论证,并按照法定程序推进个税改革。

二是切实强化高收入者税收征管。进一步完善征管配套措施,健全针对自然人税收征管的相关制度,推动税收征管手段升级,建立外部信息采集和交换机制,强化对经济行为的税收前置管理,重点加强房屋转让、限售股转让和股权转让等财产性所得和盈余积累转增股本、分红派息等资本性所得的税收征管,彻底堵塞征管漏洞,有效促进纳税遵从。进一步促进税制公平,使改革成果更好地惠及中低收入阶层。 |

版权声明:

出于传递更多信息之目的,本网除原创、整理之外所转载的内容,其相关阐述及结论并不代表本网观点、立场,政策法规来源以官方发布为准,政策法规引用及实务操作执行所产生的法律风险与本网无关!所有转载内容均注明来源和作者,如对转载、署名等有异议的媒体或个人可与本网(sfd2008@qq.com)联系,我们将在核实后及时进行相应处理。