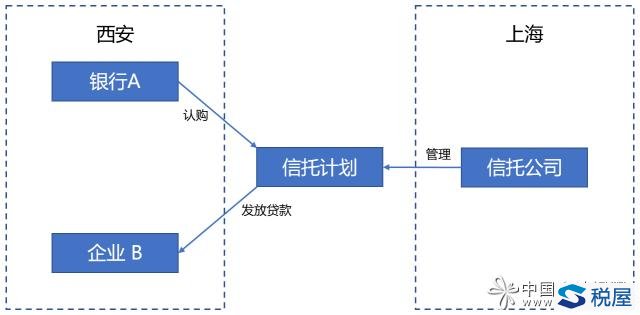

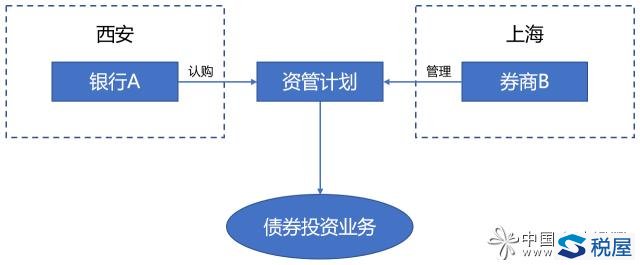

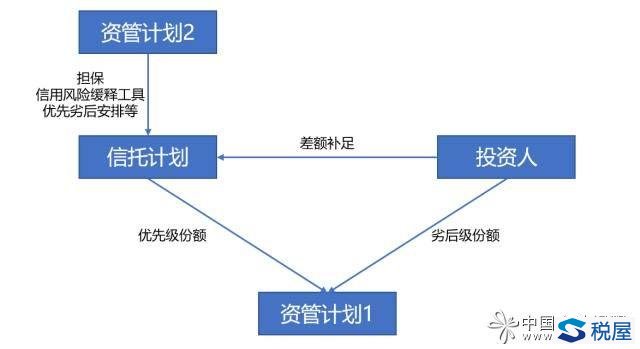

虽然对于资管增值税操作细则的问题,财政部和国家税务总局发布了56号文,将资管产品增值税的征收时间再次推迟至2018年1月1日,给资管行业应对这一重大税收政策变化带来了半年的缓冲期。但是,通过我们对整个资管业务模式的研讨,结合中国目前税收征管的实践来看,还是存有一点担忧。基于各地政府、税务机关对税源转移问题的考虑,以及基层税务机关对于“非保本”性质的界定上存在很大的不确定性,我们担忧,资管56号文在落地实施后可能会面临重复征税的问题,而这种重复征税最终会转嫁到金融体系内部,增加社会整体融资成本。 所以,基于对税源转移的担忧以及对于“非保本”性质把握的不确定性,构成56号文资管增值税新政落地可能存在重复征税问题担忧的两大因素。 第一:基于对税源转移担忧的重复征税问题 (一)债权类资管计划 我们以这种通道类贷款为例(当然实践中,金融机构通过其他嵌套方式形成的最终结果基本差不多): 一家西安当地的银行A要发放一笔贷款给西安当地的企业B。如果直接发放,则银行A取得的利息应该在西安按照6%缴纳增值税。 现在银行A通过上海的一家信托公司设立一个资金信托计划,银行A购入信托计划,由信托计划给企业B发放信托贷款: (1)在140号文下发之前,信托计划取得利息是不缴纳增值税的。此时,对于银行A从信托计划取得的收益,大部分银行还是按照实质重于形式的原则,按照6%在西安缴纳了增值税。 (2)在56号文下发后,如果严格执行140号文和56号文的规定,则信托计划从B企业取得的利息,应该由信托计划的管理人信托公司B在上海按照3%缴纳增值税。此时,银行A投资的信托计划是非保本的,因此其取得的信托收益分配就不再缴纳增值税。 这样,理论上来看,56号文不仅没有增加金融业税负,反而通过通道贷款将原先6%的税负降低到了3%。 但是,基于我们对于中国税收征管现状以及金融企业核算、监管的角度来看,真的要实现第二种结果是存在很大不确定性的。 首先西安当地的税务机关肯定就不乐意了。你贷款银行在西安,接受贷款的企业也在西安,凭什么只是做了一个通道,原先我西安的税源就全部到了上海呢,而且还从6%降低到了3%,导致了不发达地区的金融业税源全部转移到了北、上、广、深。因此,政府可能会限制金融企业做这类通道业务。而税务机关也会寻找看有何种理由能够将这部分税源仍然留在当地。 我们从银行A的行业监管和会计核算角度来看。对于银行而言,这种通过信托计划做的通道类贷款,如果底层资产就是贷款,且风险还是由银行承担的,在监管层面,银行A对信托计划的投资不会被认定为一个投资行为,仍然要按照贷款行为进行确定,并纳入银行MPA考核。同时,很多金融机构在会计核算上按照实质重于形式的原则,仍然将其对信托计划的投资核算为应收款项类投资,而不是可供出售金融资产。即银行A对于信托计划的投资在会计核算上和贷款的会计核算是一样的,而不是按照一般的金融商品投资进行会计核算。 基于监管层面的观点以及银行会计核算的内容,我们担心银行A当地的税务机关会认为,你这种投资自己都承认是一个贷款行为,即属于36号文的“贷款服务”,那不我管你什么信托计划保不保本,你自己都承认这个是利息,那我当地肯定要你按6%缴纳增值税。 那对于上海的税务机关而言呢,56号文明确了资金信托属于资管计划,且利息是先到资金信托的,那我上海税务局不征这个3%的增值税肯定也不行。所以,上海才不管你西安当地是不是征收,我3%的利息增值税肯定要信托公司B在上海交。 如果是这种结果,那很多的债权类信托计划就肯定存在比较严重的重复征税问题了。 (二)证券投资类资管计划 对于这种委外投资业务,银行A通过资管计划进行债券业务投资,这就是一个单一的资管计划。那按照目前政策,资管计划从事债券投资业务,应该由管理人券商B在上海按照“金融商品转让”和“贷款服务”(债券利息)的3%缴纳增值税。由于资管计划不保本,银行A从资管计划分得的收益原则应该不缴纳增值税了。大家可以看到,这种安排实际也导致了税源从西安转移到了上海。但是,是否此时银行A就不存在再被要求缴纳增值税的风险吗?这个也有不确定性。表面上来看,银行A应该只将资管计划的投资核算为一个可供出售金融资产,并不穿透细化核算资管计划对每个债券的投资。但是,根据《企业会计准则解释第8号》的原则,如果这种情况下,A银行直接享有以及通过所有子公司(包括控制的结构化主体)间接享有权利而拥有的权力、可变回报,A银行应该按照《合并财务报表准则》的规则,穿透核算对该资管计划的投资,即应该将该资管计划从事的具体金融商品的投资核算到自己的报表层面。则这个又存在重复征税的风险。因为西安当地税务机关认为既然你自己报表层面都反映了金融商品买卖和债券利息,你该交增值税还是要交。但券商B所在的上海也需要券商B就资管计划在上海交税。重复征税问题还是可能会产生。 所以,56号文带来的金融业增值税税源的跨区转移问题真的需要我们认真考虑,否则政策在落地执行中带来的各种税源利益纠葛肯定会使企业遭殃。 56号文导致的金融业增值税税源进一步向发达地区转移的问题可能真的需要谨慎考量。我们建议,能否对于不同类型的资管计划给予不同的处理方式,即集合资管产品(接受多个投资人委托)运营中产生的增值税应税行为,以管理人为纳税人,投资人分配收益不再缴纳;定向资管产品(接受单一投资人委托)运营中产生的增值税应税行为,以委托人为纳税人。这样可能既兼顾征管,又兼顾了税源的转移问题。 第二:基于“非保本”性质把握不确定性导致的重复征税问题 我们知道,36号文规定:对于贷款服务,金融商品买入返售以及以货币资金投资收取固定或保底利润的行为都属于贷款,按照贷款缴纳增值税。 但是,如果不属于36号文列举的这些收益是否要缴纳增值税呢?实际上就是看你是保本还是非保本,如果保本就按贷款缴纳增值税,非保本就属于投资收益不缴纳增值税。那什么属于保本,什么属于非保本呢,《财政部 国家税务总局关于明确金融房地产开发 教育辅助服务等增值税政策的通知》(财税〔2016〕140号)规定:《销售服务、无形资产、不动产注释》(财税〔2016〕36号)第一条第(五)项第1点所称“保本收益、报酬、资金占用费、补偿金”,是指合同中明确承诺到期本金可全部收回的投资收益。 也就是说,140号文认为,保本一定是“合同中明确承诺”的。但是,在现实中,信托计划、资管计划本身都不允许保本。而信托计划和资管计划可能通过优先、劣后的安排、担保安排、第三方差额补足承诺、通过购买信用风险缓释工具、贷款保险等方式变相实现保本,那这种是否属于贷款利息呢?这种在实际执行中也存在很多不确定性。 比如,对于上面这种安排,在合同层面,所有的资管计划(信托计划)监管层面都不允许有保本的承诺。即,即使你投资资管计划(信托计划)的优先级,也只是一个预期收益率和优先分配权,合同都说明不保本的。但是,在合同之外,劣后级可能会给你差额补足的承诺,或者通过存单质押担保、购买信用风险缓释工具等安排保证优先级的固定收益率。有些情况下,优先级在固定收益基础上还有一个额外的浮动收益。 此时,如果我们严格执行140号文中保本就是严格按合同中明确承诺”执行的话,则除了投资底层资管的资管计划1要缴纳增值税,信托计划和资管计划2分配取得的收益都不保本,不需要缴纳增值税了。但实际执行中,对于投资人的会计核算以及业务本质的不同理解,以及将税源留在本地的征税冲动,基层税务机关是否真的都能按140号文字面意思执行,是否会用实质重于形式来穿透看待征税呢?这个也存在很大的不确定性。 因此,第二个层面的重复征税问题也非常麻烦。基于140号文和56号文将资管增值税的纳税人界定为管理人,此时上层嵌套类资管的管理人就比较尴尬(比如信托计划和资管计划2的管理人)。如果我们都非常谨慎,则层层交税,这个计划也许就做不下去了。但是,如果我按140字面意思执行,后期税务机关来检查,从实质角度否定要管理人补税,管理人也无法承担这部分风险,毕竟收益已经向投资人分配。所以,这类不确定性问题可能在后期会导致很多的税企争议,也增加了金融业务运行过程中的不确定性风险,也会变相增加总体社会融资成本。 因此,我们也提醒金融机构,资管增值税政策落地实施,不仅仅是一个税收问题,还涉及到业务规则、监管规则、会计核算和税收的综合考量。 |

相关阅读

版权声明:

出于传递更多信息之目的,本网除原创、整理之外所转载的内容,其相关阐述及结论并不代表本网观点、立场,政策法规来源以官方发布为准,政策法规引用及实务操作执行所产生的法律风险与本网无关!所有转载内容均注明来源和作者,如对转载、署名等有异议的媒体或个人可与本网(sfd2008@qq.com)联系,我们将在核实后及时进行相应处理。

最新内容

热点内容