|

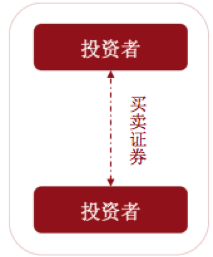

(四)投资者买卖资产支持证券

1.交易过程

2.印花税

“5号文”规定,投资者买卖信贷资产支持证券暂免征收印花税。

3.营业税

“5号文”中关于营业税的规定“对金融机构投资者买卖信贷资产支持证券取得的差价收入征收营业税;对非金融机构投资者买卖信贷资产支持证券取得的差价收入,不征收营业税” 已被废除。由于营业税条例在2009年修订后要求所有机构投资者买卖金融商品缴纳营业税,理论上来讲,不论投资者是否金融机构,买卖信贷资产支持证券取得的差价收入均需要缴纳营业税。

4.企业所得税

“5号文”规定,机构投资者买卖信贷资产支持证券获得的差价收入,应当按照企业所得税的政策规定计算缴纳企业所得税,买卖信贷资产支持证券所发生的损失可按企业所得税的政策规定扣除。

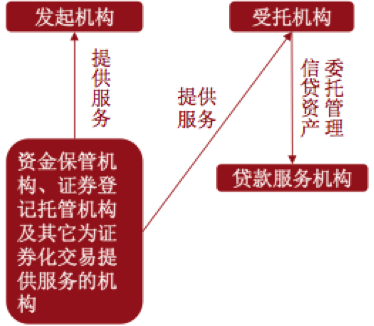

(五)中介服务机构收取服务费

1.交易过程

2.印花税

“5号文”规定,受托机构委托贷款服务机构管理信贷资产时,双方签订的委托管理合同暂不征收印花税;发起机构、受托机构在信贷资产证券化过程中,与资金保管机构、证券登记托管机构及其他为证券化交易提供服务的机构签订的应税合同,暂免征收发起机构、受托机构应缴纳的印花税。

根据此规定,发起机构和受托机构不需要缴纳印花税。而其它中介机构则未享受免缴的优惠政策,但由于其它中介机构所签署的服务合同,一般属于非应税合同,因此,其它中介机构在签署服务合同时,也都无需缴纳印花税。

3.营业税

“5号文”规定,贷款服务机构取得的服务费收入、受托机构取得的信托报酬、资金保管机构取得的报酬、证券登记托管机构取得的托管费、其他为证券化交易提供服务的机构取得的服务费收入,应按现行营业税的政策规定缴纳营业税。

因此,上述机构需要就服务所得收入,全额缴纳营业税(税率5%)。对于实施营改增的企业来说,上述收入则应全额作为销项缴纳增值税(税率6%)。

4.企业所得税

“5号文”规定,贷款服务机构取得的服务收入、受托机构取得的信托报酬、 资金保管机构取得的报酬、证券登记托管机构取得的托管费、其他为证券化交易提供服务的机构取得的服务费收入,均应按照企业所得税的政策规定计算缴纳企业所得所得税。 也就是说,上述收入应并入服务机构当年的所得税应税收入,扣除费用、成本、损失后,缴纳企业所得税。

(六)税收操作过程中的注意事项

受托机构和证券登记托管机构应向其信托项目主管税务机关和机构投资者所在地税务机关提供有关信托项目的全部财务信息以及向机构投资者分配收益的详细信息。

机构投资者从信托项目清算分配中取得的收入,应按企业所得税的政策规定缴纳企业所得税,清算发生的损失可按企业所得税的政策规定扣除。 |