|

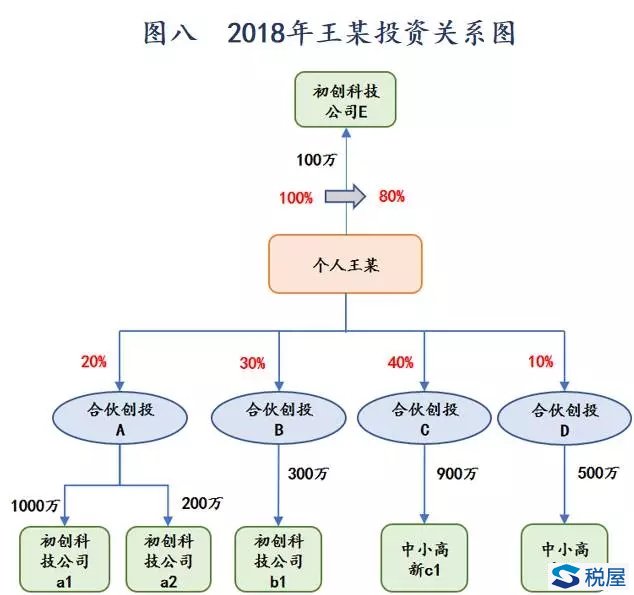

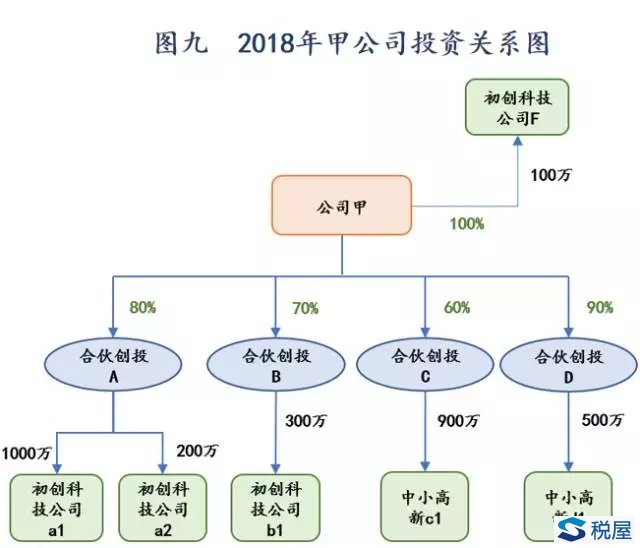

第四步 计算合伙人的应纳税所得额 1、计算个人合伙人的应纳税所得额 (1)计算个人合伙人从合伙创投企业分得的股息、红利所得 (2)计算个人合伙人从合伙创投企业分得的经营所得 (3)个人从直接投资的初创科技公司取得的所得 王某2017年从合伙创投企业分得股息80万,按照“利息、股息、红利所得”缴纳个人所得税;从合伙创投企业分得经营所得为330万,可抵扣投资额z2=140万,因此,2017年王某按照“个体工商户生产经营所得”缴纳个税的应纳税所得额为190万。 2、计算法人合伙人的应纳税所得额 (1)计算法人合伙人通过符合条件的合伙创投企业间接投资中小高新技术企业所分得的经营所得 (这里的符合条件指符合满2年条件) (2)计算法人合伙人通过不符合条件的合伙创投企业间接投资中小高新技术企业所分得的经营所得 (同上) (3)计算法人合伙人通过合伙创投企业间接投资初创科技公司所分得的经营所得 (4)计算法人合伙人从直接投资的初创科技公司、中小高新技术企业取得所得 2017年,甲公司从符合条件的合伙创投企业C分得所得240万,可以抵扣的限额为378,剩余未抵扣金额为138,结转下一年抵扣。甲公司从不符合条件的合伙创投企业C分得所得450万,通过合伙创投企业B间接投资初创科技公司b1分得的经营所得为336万。可抵扣限额z2为560万,因此,2017年甲公司实际应纳税所得额为226万。  2、2018年: 间接投资方面:合伙创投企业A投资初创科技公司a2和合伙创投企业B投资初创科技公司b1以及合伙创投企业D投资中小高新技术企业d1符合满2年条件,可适用限额抵扣政策。 直接投资方面:王某作为天使投资人直接投资的初创科技公司E产生股权转让所得,同时,甲公司直接投资的初创科技公司F满2年,可以适用限额抵扣政策。 第一步 在合伙企业层面计算合伙企业应纳税所得额。 第二步 按照合伙协议的约定将合伙创投企业应纳税所得额进行分配。 第三步 计算合伙人可抵扣限额: 1、计算个人合伙人的两个可抵扣限额: (1)王某直接投资初创科技公司的可抵扣限额n1=70万 (2)王某通过合伙创投企业投资初创科技公司的可抵扣投资限n2=88.2万 2、计算法人合伙人的三个可抵扣限额: (1)甲公司通过合伙创投企业投资中小高新技术企业的可抵扣限额z1=315万 (2)甲公司通过合伙创投企业投资初创科技公司的可抵扣限额z2=247.8万 (3)甲公司直接投资初创科技公司和未上市中小高新技术企业的可抵扣限额z3=70万 第四步 计算合伙人的应纳税所得额 1、计算个人合伙人的应纳税所得额 (1)王某从合伙创投企业分得的股息、红利所得=0 (2)王某从合伙创投企业分得的经营所得=630万 (3)王某从直接投资的初创科技公司取得的转让所得=80万 2018年王某的实际应纳税所得额为=551.8万  2、计算法人合伙人的应纳税所得额 (1)甲公司通过符合条件的合伙创投企业间接投资中小高新技术企业所分得的经营所得=810万 (2)甲公司通过不符合条件的合伙创投企业间接投资中小高新技术企业所分得的经营所得=480万 (3)甲公司通过合伙创投企业间接投资初创科技公司所分得的经营所得=680万 (4)甲公司从直接初创科技公司、中小高新技术企业取得所得=0 因此,2018年甲公司的实际应纳税所得额为1337.2万  创投企业的关注重点 从上面的分析我们可以看到,若要准确适用抵扣政策、及时抵扣满足条件的投资额,需要企业建立完善的制度与台账,实际上创投企业对整个过程的管理是非常复杂的,这个案例只是分析了投资行为的税务问题,实际业务中还会涉及到业务合规性管理、风险把控等问题。我们团队在金融税务专家赵国庆的带领下,服务了国内很多创投企业,在日常业务经验的基础上,我们认为只有建立风险管理制度,企业的税务管理才能做到合法合规。 我们在服务部分私募股权投资基金的过程中,也发现部分基金管理人越来越意识到税务风险的重要性。鉴于私募股权投资基金的运作特点,专业税务服务的外包势在必行。我们目前开始为一些私募基金公司建立一套从企业基本投资信息-纳税申报-合伙人投资台账管理-合伙份额计税基础台账管理-税收优惠限额-应纳税所得额计算的税收风险管理体系和制度,并探索利用信息化手段实现从投资项目信息登记到纳税申报数据生成的全流程管理模式,保证私募股权投资基金充分享受国家税收优惠政策、避免重复征税和有效防范税收风险。 |

版权声明:

出于传递更多信息之目的,本网除原创、整理之外所转载的内容,其相关阐述及结论并不代表本网观点、立场,政策法规来源以官方发布为准,政策法规引用及实务操作执行所产生的法律风险与本网无关!所有转载内容均注明来源和作者,如对转载、署名等有异议的媒体或个人可与本网(sfd2008@qq.com)联系,我们将在核实后及时进行相应处理。

最新内容

热点内容