|

企业接收的增值税专用发票认证后被主管税务机关认定为“失控发票”,该如何进行账户调整和会计处理呢?

遇到此种情况,您可以这样进行会计实务处理。

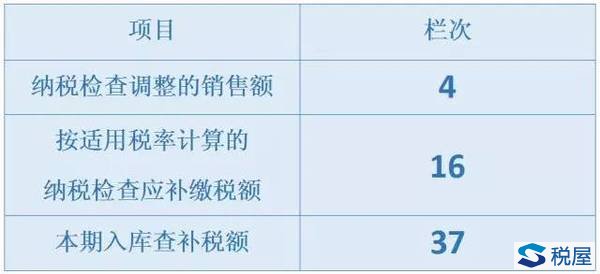

由于现行的《企业会计准则》和《小企业会计准则》都没有设置“增值税检查调整”、“未交增值税”等账户,纳税人应增设“应交税费--增值税检查调整”专门账户,与增值税申报表相衔接,主要涉及增值税申报表以下几项:

在 《小企业会计准则》中,无“以前年度损益调整 ”科目,但可增设此科目,或者也可以将涉及损益的内容直接计入“利润分配--未分配利润”科目。

一般情况下,查补增值税的,也同时会要求补缴城市维护建设税和教育费附加。因该事项影响以前年度损益,所以要通过“以前年度损益调整”来核算,最终调整“期初未分配利润”。

而对于税收滞纳金、罚款,一般直接计入“营业外支出”,但按《中华人民共和国企业所得税法》及其实 施条例规定,税收罚款和滞纳金在计算应纳税所得额时不得扣除,故在企业所得税年度申报时,将该项支出作纳税调增处理。

下面就让小编从 善意取得和 非善意取得两个方面来为您具体分析,做出示例。

一、对于购销关系真实,票货相符一致,其发票也是销货方自己合法取得、真实开具的情况。

在此种情况下,因销货方未申报缴纳税款,所以不需要税务稽查立案。企业仅需在税务机关核实情况后,作进项税额转出(类似按取得增值税普通发票处理)即可,其转出的进项税额可以转入成本。这一部分合法取得的专用发票因进项税额转出,造成利润减少。

可参照会计分录如下:

会计分录

(一)涉及当年度增值税的会计处理:

借:原材料(库存商品等)

贷:应交税费-应交增值税(进项税额转出)

注:假设本月没有发生其他涉及增值税的事项,贷方“进项税额转出”在月未时应转入“应交税费--未交增值税”。分录如下:

借:应交税费--应交增值税--转出未交增值税

贷:应交税费--未交增值税

补交该进项税额时:

借:应交税费--未交增值税

贷:银行存款

(二)涉及以前年度增值税会计处理:

借:以前年度损益调整

贷:应交税费--未交增值税

借:应交税费--未交增值税

贷:银行存款

结转损益调整

借:利润分配--未分配利润

贷:以前年度损益调整

(三)同时按补交的增值税额计算缴纳城建税和教育费附加。

1.提取时:

借:以前年度损益调整

贷:应交税费--城建税

其他应交款--教育费附加

2.结转时:

借:利润分配--未分配利润

贷:以前年度损益调整

3.补交税金:

借:应交税费--城建税

其他应交款--教育费附加

贷:银行存款

二、对于通过支付手续费等形式,购买虚开的增值税专用发票用于抵扣(移交稽查立案查处)的情况。

此类发票意味着没有真实交易,购买虚开的增值税专用发票,即其相应的“原材料”属于虚构。此时需会计调整,相应冲减原会计分录。由于其恶意虚开取得专用发票,故对其补缴增值税,不存在增加成本的问题,调账后实际增加了利润。

可参照会计分录如下:

会计分录

(一)如果是本年度:红字冲销原会计凭证分录

借:原材料等科目 【红字】

应交税费--应交增值税(进项税额)【红字】

贷:现金/银行存款/应付账款【红字】

因红字冲回进项,自然会产生应交增值税贷方余额,可借方转出未交增值税,贷方记未交增值税或增值税检查调整科目,实际是单纯进行了补税角度的处理,尚未涉及处罚。

借:应交税费--应交增值税—转出未交增值税

贷:应交税费--应交增值税—增值税检查调整

(二)如果是涉及以前年度调整:对于以前年度,补税的处理不影响利润,可直接借记红字进项,贷记增值税检查调整;同时对利润的影响在于对上年虚增存货导致的利润进行调整,可直接调整以前年度损益,调增权益。

1.调整进项及补增值税

借:应交税费--应交增值税(进项税额)【红字】

贷:应交税费--应交增值税--增值税检查调整

2.调整以前年度存货虚增及所得税

借:现金/银行存款/应付账款

贷:以前年度损益调整--主营业务成本

借:以前年度损益调整--所得税费用

贷:应交税费--应交所得税

借:以前年度损益调整--主营业务成本

贷:以前年度损益调整--所得税费用

利润分配--未分配利润

(三)支付滞纳金、罚款

补缴以前年度税金发生的罚款、滞纳金也应计入补缴当期“营业外支出”科目。

借:营业外支出

贷:银行存款

看完以上两种情况分析,相信下次面对此类问题时您就能够从容应对。 |