|

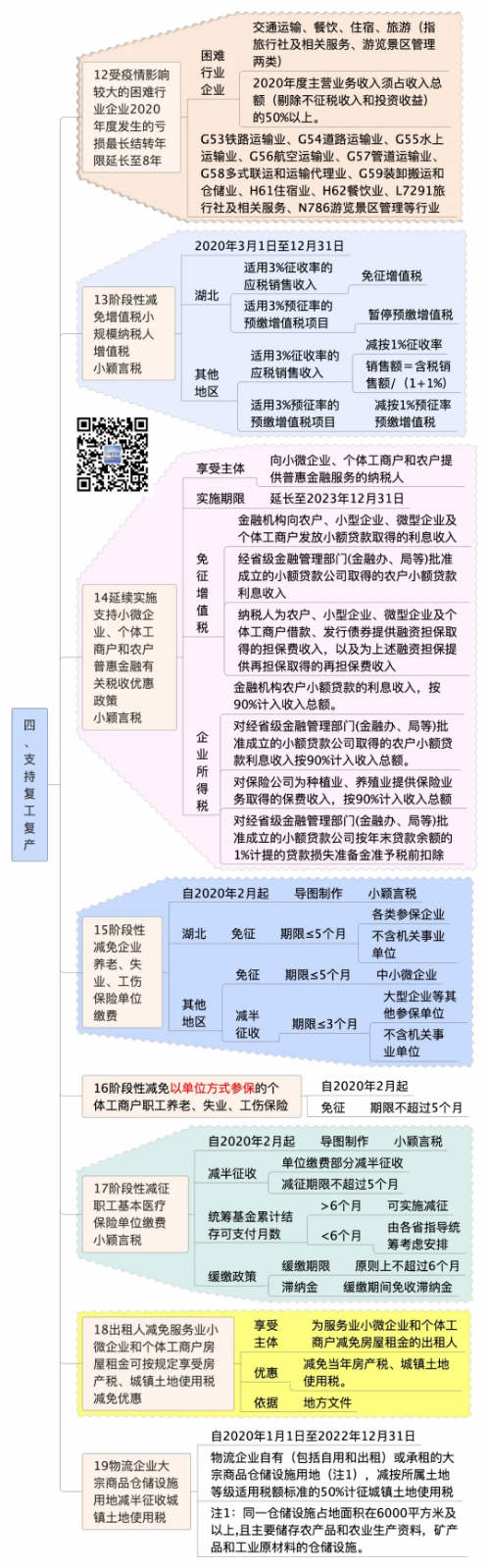

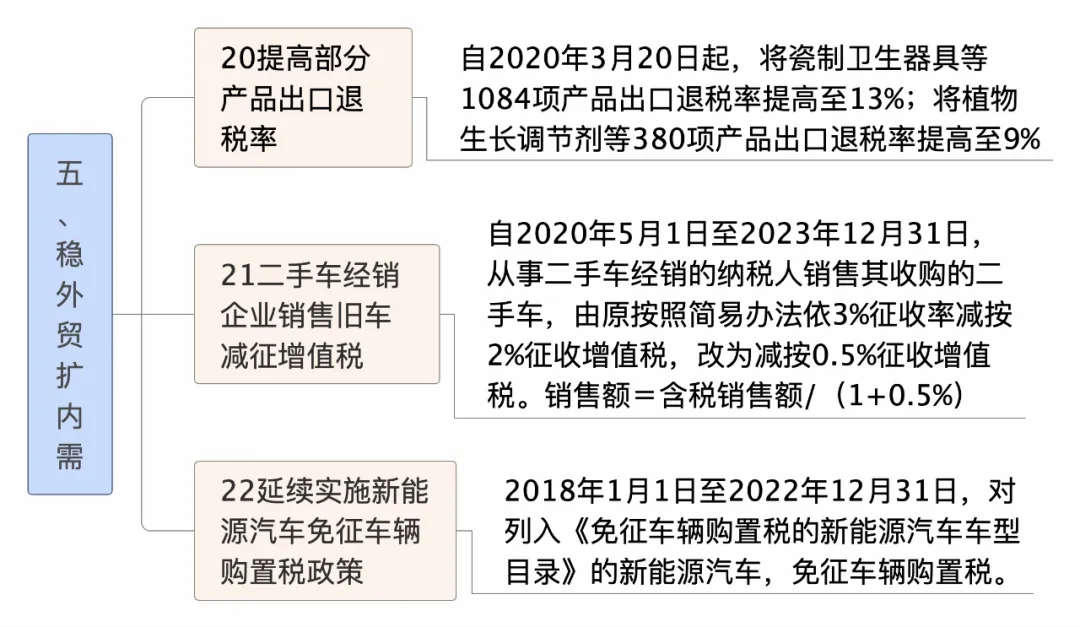

17.阶段性减征职工基本医疗保险单位缴费 【享受主体】 基本医疗保险参保单位 【优惠内容】 自2020年2月起,各省、自治区、直辖市及新疆生产建设兵团(以下统称省)可指导统筹地区根据基金运行情况和实际工作需要,在确保基金收支中长期平衡的前提下,对职工医保单位缴费部分实行减半征收,减征期限不超过5个月。 原则上,统筹基金累计结存可支付月数大于6个月的统筹地区,可实施减征;可支付月数小于6个月但确有必要减征的统筹地区,由各省指导统筹考虑安排。缓缴政策可继续执行,缓缴期限原则上不超过6个月,缓缴期间免收滞纳金。 各省税务局要对2020年2月份已经征收的社保费进行分类,确定应退(抵)的企业和金额。要按照税务总局、国家医保局共同明确的处理原则,优化流程,提高效率,及时为应该退费的参保单位依职权办理退费,切实缓解企业特别是中小微企业经营困难。对采取以2月份已缴费款冲抵以后月份应缴费款的参保单位,要明确冲抵流程和操作办法,有序办理费款冲抵业务。 各级税务机关要会同有关部门落实好缓缴社保费政策,结合本地实际,进一步优化业务流程,从快办理缓缴相关业务。要严格落实缓缴期限原则上不超过6个月、缓缴期间免收滞纳金等政策要求,确保缴费人应享尽享。 【政策依据】 (1)《国家医保局 财政部 税务总局关于阶段性减征职工基本医疗保险费的指导意见》(医保发[2020]6号) (2)《国家税务总局关于贯彻落实阶段性减免企业社会保险费政策的通知》(税总函[2020]33号) 18.2020年社会保险个人缴费基数下限可继续执行2019年个人缴费基数下限标准 【享受主体】 各类参保企业及其职工、以单位方式参保的个体工商户及其雇工、民办非企业单位、社会团体等各类社会组织及其职工等,以及以个人身份参保的个体工商户和各类灵活就业人员 【优惠内容】 各省2020年度社会保险个人缴费基数下限可继续执行2019年度个人缴费基数下限标准,个人缴费基数上限按规定正常调整。 【政策依据】 《人力资源社会保障部 财政部 税务总局关于延长阶段性减免企业社会保险费政策实施期限等问题的通知》(人社部发[2020]49号) 19.以个人身份参加企业职工基本养老保险的个体工商户和各类灵活就业人员2020年可自愿暂缓缴费 【享受主体】 以个人身份参加企业职工基本养老保险的个体工商户和各类灵活就业人员 【优惠内容】 以个人身份参加企业职工基本养老保险的个体工商户和各类灵活就业人员,2020年缴纳基本养老保险费确有困难的,可自愿暂缓缴费。2021年可继续缴费,缴费年限累计计算;对2020年未缴费月度,可于2021年底前进行补缴,缴费基数在2021年当地个人缴费基数上下限范围内自主选择。 【政策依据】 《人力资源社会保障部 财政部 税务总局关于延长阶段性减免企业社会保险费政策实施期限等问题的通知》(人社部发[2020]49号) 20.出租人减免服务业小微企业和个体工商户房屋租金可按规定享受房产税、城镇土地使用税减免优惠 【享受主体】 为服务业小微企业和个体工商户减免房屋租金的出租人 【优惠内容】 对服务业小微企业和个体工商户减免租金的出租人,可按规定减免当年房产税、城镇土地使用税。 【政策依据】 地方文件 21.小型微利企业和个体工商户延缓缴纳2020年所得税 【享受主体】 小型微利企业和个体工商户 【优惠内容】 2020年5月1日至2020年12月31日,小型微利企业在2020年剩余申报期按规定办理预缴申报后,可以暂缓缴纳当期的企业所得税,延迟至2021年首个申报期内一并缴纳。小型微利企业是指符合《国家税务总局关于实施小型微利企业普惠性所得税减免政策有关问题的公告》(2019年第2号)规定条件的企业。在预缴申报时,小型微利企业通过填写预缴纳税申报表相关行次,即可享受小型微利企业所得税延缓缴纳政策。 2020年5月1日至2020年12月31日,个体工商户在2020年剩余申报期按规定办理个人所得税经营所得纳税申报后,可以暂缓缴纳当期的个人所得税,延迟至2021年首个申报期内一并缴纳。其中,个体工商户实行简易申报的,2020年5月1日至2020年12月31日期间暂不扣划个人所得税,延迟至2021年首个申报期内一并划缴。 【政策依据】 《国家税务总局关于小型微利企业和个体工商户延缓缴纳2020年所得税有关事项的公告》(2020年第10号) 22.物流企业大宗商品仓储设施用地减半征收城镇土地使用税 【享受主体】 物流企业大宗商品仓储设施用地的城镇土地使用税纳税人 【优惠内容】 自2020年1月1日至2022年12月31日,对物流企业自有(包括自用和出租)或承租的大宗商品仓储设施用地,减按所属土地等级适用税额标准的50%计征城镇土地使用税。 上述物流企业,是指至少从事仓储或运输一种经营业务,为工农业生产、流通、进出口和居民生活提供仓储、配送等第三方物流服务,实行独立核算、独立承担民事责任,并在工商部门注册登记为物流、仓储或运输的专业物流企业。 上述大宗商品仓储设施,是指同一仓储设施占地面积在6000平方米及以上,且主要储存粮食、棉花、油料、糖料、蔬菜、水果、肉类、水产品、化肥、农药、种子、饲料等农产品和农业生产资料,煤炭、焦炭、矿砂、非金属矿产品、原油、成品油、化工原料、木材、橡胶、纸浆及纸制品、钢材、水泥、有色金属、建材、塑料、纺织原料等矿产品和工业原材料的仓储设施。 上述仓储设施用地,包括仓库库区内的各类仓房(含配送中心)、油罐(池)、货场、晒场(堆场)、罩棚等储存设施和铁路专用线、码头、道路、装卸搬运区域等物流作业配套设施的用地。 物流企业的办公、生活区用地及其他非直接用于大宗商品仓储的土地,不属于本项优惠政策规定的减税范围,应按规定征收城镇土地使用税。 纳税人享受本项减税政策,应按规定进行减免税申报,并将不动产权属证明、土地用途证明、租赁协议等资料留存备查。 【政策依据】 《财政部 税务总局关于继续实施物流企业大宗商品仓储设施用地城镇土地使用税优惠政策的公告》(2020年第16号) 23.电影放映服务免征增值税 【享受主体】 提供电影放映服务的纳税人 【优惠内容】 自2020年1月1日至2020年12月31日,对纳税人提供电影放映服务取得的收入免征增值税。 电影放映服务,是指持有《电影放映经营许可证》的单位利用专业的电影院放映设备,为观众提供的电影视听服务。 【政策依据】 《财政部 税务总局关于电影等行业税费支持政策的公告》(2020年第25号) 24.电影行业企业2020年度发生的亏损最长结转年限延长至8年 【享受主体】 电影行业企业 【优惠内容】 对电影行业企业2020年度发生的亏损,最长结转年限由5年延长至8年。 电影行业企业限于电影制作、发行和放映等企业,不包括通过互联网、电信网、广播电视网等信息网络传播电影的企业。 【政策依据】 《财政部 税务总局关于电影等行业税费支持政策的公告》(2020年第25号) 25.免征文化事业建设费 【享受主体】 文化事业建设费缴费人 【优惠内容】 对所属期为2020年1月1日至2020年12月31日的文化事业建设费予以免征。 【政策依据】 《财政部 税务总局关于电影等行业税费支持政策的公告》(2020年第25号) 五、稳外贸扩内需 26.提高部分产品出口退税率 【享受主体】 出口企业 【优惠内容】 自2020年3月20日起,将瓷制卫生器具等1084项产品出口退税率提高至13%;将植物生长调节剂等380项产品出口退税率提高至9%。具体产品清单见《财政部 税务总局关于提高部分产品出口退税率的公告》(2020年第15号)附件《提高出口退税率的产品清单》。 上述货物适用的出口退税率,以出口货物报关单上注明的出口日期界定。 【政策依据】 《财政部 税务总局关于提高部分产品出口退税率的公告》(2020年第15号) 27.二手车经销企业销售旧车减征增值税 【享受主体】 从事二手车经销的纳税人 【优惠内容】 自2020年5月1日至2023年12月31日,从事二手车经销的纳税人销售其收购的二手车,由原按照简易办法依3%征收率减按2%征收增值税,改为减按0.5%征收增值税,并按下列公式计算销售额:销售额=含税销售额/(1+0.5%)。 二手车,是指从办理完注册登记手续至达到国家强制报废标准之前进行交易并转移所有权的车辆,具体范围按照国务院商务主管部门出台的二手车流通管理办法执行。 纳税人应当开具二手车销售统一发票。购买方索取增值税专用发票的,应当再开具征收率为0.5%的增值税专用发票。 一般纳税人在办理增值税纳税申报时,减按0.5%征收率征收增值税的销售额,应当填写在《增值税纳税申报表附列资料(一)》(本期销售情况明细)"二、简易计税方法计税"中"3%征收率的货物及加工修理修配劳务"相应栏次;对应减征的增值税应纳税额,按销售额的2.5%计算填写在《增值税纳税申报表(一般纳税人适用)》"应纳税额减征额"及《增值税减免税申报明细表》减税项目相应栏次。 小规模纳税人在办理增值税纳税申报时,减按0.5%征收率征收增值税的销售额,应当填写在《增值税纳税申报表(小规模纳税人适用)》"应征增值税不含税销售额(3%征收率)"相应栏次;对应减征的增值税应纳税额,按销售额的2.5%计算填写在《增值税纳税申报表(小规模纳税人适用)》"本期应纳税额减征额"及《增值税减免税申报明细表》减税项目相应栏次。 【政策依据】 (1)《财政部 税务总局关于二手车经销有关增值税政策的公告》(2020年第17号) (2)《国家税务总局关于明确二手车经销等若干增值税征管问题的公告》(2020年第9号) 28.延续实施新能源汽车免征车辆购置税政策 【享受主体】 购置新能源汽车的单位和个人 【优惠内容】 2018年1月1日至2022年12月31日,对列入《免征车辆购置税的新能源汽车车型目录》(以下简称《目录》)的新能源汽车,免征车辆购置税。《目录》详见工业和信息化部和税务总局公告。2017年12月31日之前已列入《目录》的新能源汽车,对其免征车辆购置税政策继续有效。 【政策依据】 (1)《财政部 税务总局 工业和信息化部 科技部关于免征新能源汽车车辆购置税的公告》(2017年第172号) (2)《财政部 税务总局 工业和信息化部关于新能源汽车免征车辆购置税有关政策的公告》(2020年第21号)

国家税务总局 2020年07月01日 |

相关阅读

版权声明:

出于传递更多信息之目的,本网除原创、整理之外所转载的内容,其相关阐述及结论并不代表本网观点、立场,政策法规来源以官方发布为准,政策法规引用及实务操作执行所产生的法律风险与本网无关!所有转载内容均注明来源和作者,如对转载、署名等有异议的媒体或个人可与本网(sfd2008@qq.com)联系,我们将在核实后及时进行相应处理。

最新内容

热点内容