|

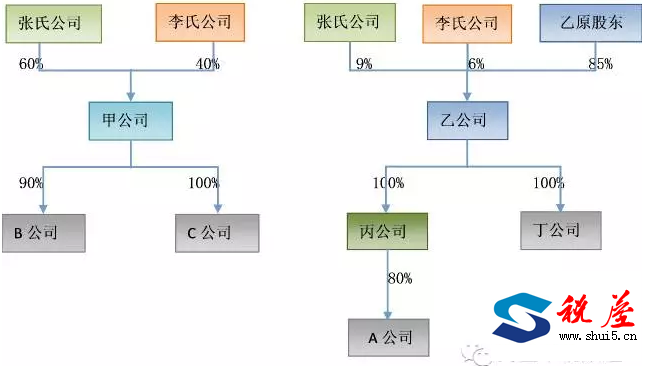

案例分析 合同是平等主体的自然人、法人、其他组织之间设立、变更、终止民事权利义务关系的协议。上述股权置换协议中相关法律主体的权利、义务关系不明确,表现在: (1)甲、乙、丙、张先生、李先生均为独立的法律主体,甲公司履行了义务(将持有A公司80%的股权过户给丙公司)却没有享受到权利(未取得对价); (2)丙公司享受了权利(取得了A公司80%股权)却没有履行义务(未支付对价); (3)张先生、李先生享受了权利(取得乙公司15%的股权)却没有履行义务(未支付对价); (4)乙公司履行了义务(以自身15%的股权支付给张先生、李先生)却没有享受到权利(未直接取得资产)。 从会计处理的角度也可以看出法律主体的权利、义务关系不明确,丙公司有“借”无“贷”,甲公司有“贷”无“借”。问题在哪呢?尽管该项协议是参与签署方真实意思的表示,受到法律保护,但因其权利、义务关系不明确,故不具有合同性质。实务中,这类协议统称为合作框架协议(也称合作意向书或合作备忘录)。对于合作框架协议,需要以相关法律主体的权利、义务为基础,以现行相关的法律、法规为依据,研究设计相关法律主体的交易结构,然后分步实施。 根据我国合同法、公司法等法律规定,经济交易的法律形式(以下称经济交易工具)有五种:资产转让、提供劳务、财产租赁、资金借贷、权利许可。资产重组的法律形式(以下称资产重组工具)有七种:注册登记、增资扩股、股东减资、公司合并、公司分立、股权转让、企业清算。 资产重组是指依据企业的拥有者、企业或企业外部的经济主体之间达成的契约,综合运用资产重组工具和经济交易工具对企业集团的组织架构、公司的股权结构、经营业务及相关资产的权属进行重新组合,以期达到公司运营效率最大化,投资资产价值最大化的经济行为。 以资产重组的操作程序来划分,可分为单一重组和多步重组。单一重组是指直接采用一种资产重组工具就可以一步到位的重组方式。多步重组是指在不能直接运用重组工具一步到位的情况下,必须通过设计资产重组方案分步实施的重组方式。本案例必须通过多步重组,分步实施。 方案设计 分步重组方案的设计一般按三个步骤进行。首先,针对重组前和重组后参与重组的公司股权结构绘制图表;其次,研究从重组前过渡到重组后有哪些路径;第三,通过方案比较,从若干个设计方案中选择最优方案。选择资产重组方案应遵循四项原则:操作程序以简化为原则、税收成本以最低为原则、动用现金以最少为原则、法律风险以最小为原则。 依据上述原则,经过充分讨论研究,最终确定了以下两个备选方案。 方案一: 第1步:甲公司分立为甲1公司和甲2公司,甲1公司为存续公司,甲1公司持有B公司90%股权,持有C公司100%股权;甲2为新设公司,甲2公司持有A公司80%股权。 第2步:乙公司吸收合并甲2公司。合并后,甲2公司注销,张先生、李先生分别持有乙公司9%、6%的股权,乙公司持有A公司80%的股权。 第3步:乙公司将A公司80%的股权转让给丙公司或者对丙公司增资扩股。 方案二: 第1步:甲公司将A公司80%的股权转让给丙公司,转让价4500万元,丙公司以现金方式支付给甲公司。 第2步:甲公司分别向张先生、李先生偿还债务2700万元、1800万元。 第3步:张先生与其财产共有人以现金2700万元出资成立投资公司(以下称张氏投资公司),李先生与其财产共有人以现金1800万元出资成立投资公司(以下称李氏投资公司)。 第4步:张氏投资公司、李氏投资公司分别以2700万元、1800万元对乙公司增资,增资后分别持有乙公司9%、6%的股权。 第5步:张先生、李先生分别将持有甲公司60%、40%的股权以公允价格转让给张氏投资公司、李氏投资公司。 方案比较: 鉴于现行税法对合并、分立业务的特殊重组均是针对居民企业而未涉及自然人股东,方案一适用特殊重组存在争议,而且公司合并、分立程序复杂,重组时间较长。若合并、分立均适用特殊重组税务处理,乙公司将A公司80%的股权转让给丙公司仍然需要缴纳企业所得税。若是乙公司将A公司80%的股权用于对丙公司增资时,可适用《关于企业重组业务企业所得税处理若干问题的通知》(财税[2009]59号)文件中股权收购特殊重组税务处理办法,但丙公司取得A公司80%股权的计税成本只能按3000万元确定,乙公司也可适用《财政部、国家税务总局关于非货币性资产投资企业所得税政策问题的通知》(财税[2014]116号)规定,按五年平均确认资产转让所得,丙公司取得A公司80%股权的计税成本按4500万元确定。张先生、李先生未来从甲公司、乙公司取得的股息红利所得,需按照“利息、股息、红利所得”缴纳个人所得税。 方案二,甲公司将A公司80%的股权转让给丙公司,需确认资产转让所得1500万元,不考虑弥补亏损等纳税调整因素,甲公司就该项所得需缴纳企业所得税375万元(1500×25%),张先生、李先生将甲公司股权转让给张氏投资公司、李氏投资公司需按“财产转让所得”缴纳个人所得税,但张氏投资公司、李氏投资公司未来从甲公司、乙公司取得的股息红利所得,可享受免征企业所得税优惠。除非张先生、李先生个人有现金分配需求,否则张先生、李先生是不用缴纳股息红利所得个人所得税的。 方案二重组后股权结构图如下:  相对于方案一而言,方案二既解决了甲、乙全体股东达成的意向,又解决了张先生、李先生未来的个人所得税问题,而且操作程序简单,综合资产重组方案设计四原则,重组各方决定采用方案二。 案例点评 合作框架协议不具有合同性质,实际操作中应加以区分。合作框架协议的操作程序是先设计方案再起草合同。一份合作框架协议可以设计出若干种方案,一个方案需要一组合同实施。财税[2009]59号文件规定“企业在重组发生前后连续12个月内分步对其资产、股权进行交易,应根据实质重于形式原则将上述交易作为一项企业重组交易进行处理。”该项规定与重组方案设计的逻辑相冲突,正因为不能作为一项重组交易操作所以才分步实施。资产重组可以有多种路径,更何况纳税人可以突破“连续12个月”临界点。即使在12个月内操作完毕也无法按照“实质重于形式”原则判定为一笔交易。该重组业务涉及的法律主体众多,在进行税务处理时只能按照纳税人所采用的重组步骤分步处理。实质重于形式原则是基于反避税的需要而设定的立法原则,而不是执法原则,允许税务人员主观判断很可能导致滥用税法侵害纳税人权益。 |

相关阅读

版权声明:

出于传递更多信息之目的,本网除原创、整理之外所转载的内容,其相关阐述及结论并不代表本网观点、立场,政策法规来源以官方发布为准,政策法规引用及实务操作执行所产生的法律风险与本网无关!所有转载内容均注明来源和作者,如对转载、署名等有异议的媒体或个人可与本网(sfd2008@qq.com)联系,我们将在核实后及时进行相应处理。

最新内容

热点内容