|

[筹划案例]

李某拟投资设立一家商业零售企业,预计年销售额在180万元左右。考虑到增值税一般纳税有适用17%的税率,而增值税小规模纳税人则适用3%的税率,其间的税负水平存在明显的差异,因而,秦某向某注册税务师朋友请教:是选择成为增值税一般纳税人呢?还是选择成为小规模纳税人呢?

注册税务师首先告诉李某比较两类增值税纳税人税收负担水平的方法:

(一)从购销商品增值率的角度判断

从两类增值税纳税人的计税原理看,一般纳税人的增值税计算是以增值额为计税基础,而小规模纳税人的增值税计算是以全部不含税收入为计税基础。在销售价格相同的情况下,税负的高低取决于增值率的大小。一般来说,对于增值率高的企业,适宜作为小规模纳税人;反之,适宜作为一般纳税人。当增值率达到某一数值时,两类纳税人的税负相同,这一数值称为无差别平衡点增值率,其计算公式如下:

1.一般纳税人:

应纳税额=销项税额-进项税额

因为:

进项税额=可抵扣购进项目金额×增值税税率

增值率=(销售额-可抵扣购进项目金额)÷销售额

可抵扣购进项目金额=销售额-销售额×增值率=销售额×(1-增值率)

所以:

进项税额=可抵扣购进项目金额×增值税税率

=销售额×(1-增值率)×增值税税率

因而:

应纳税额=销项税额-进项税额

=销售额×增值税税率-销售额×(1-增值率)×增值税税率

=销售额×增值税税率×[1-(1-增值率)]

=销售额×增值税税率×增值率

2.小规模纳税人:

应纳税额=销售额×征收率

3.税收负担水平比较:

当两者税负相等时,其增值率则为无差别平衡点,即:

销售额×增值税税率×增值率=销售额×征收率

增值率=征收率÷增值税税率

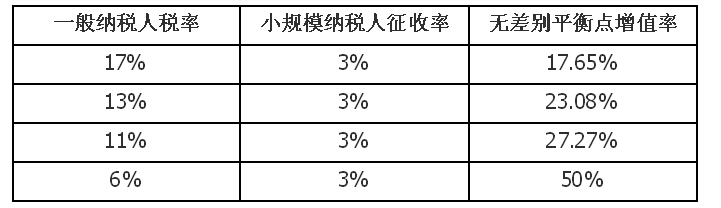

将现行的增值税税率代入上述公式即可以得到一系列的结果:

4.结论:

当增值率为“无差别平衡点增值率”一栏数值时,两种纳税人的税负相同;当增值率低于“无差别平衡点增值率”一栏数值时‚小规模纳税人的税负重于一般纳税人‚适宜选择作为一般纳税人;当增值率高“无差别平衡点增值率”一栏数值时,一般纳税人的税负高于小规模纳税人,适宜选择作为小规模纳税人。

(二)从购销商品抵扣率的角度进行判断

在税收实务中,一般纳税人税负高低取决于可抵扣的进项税额的多少。通常情况下,若可抵扣的进项税额较多,则适宜作一般纳税人,反之则适宜作小规模纳税人。当抵扣额占销售额的比重达某一数值时,两种纳税人的税负相等,称为无差别平衡点抵扣率。其计算公式如下:

1.一般纳税人:

应纳税额=销项税额-进项税额

因为:

进项税额=可抵扣购进项目金额×增值税税率

增值率=(销售额—可抵扣购进项目金额)÷销售额

=1-(可抵扣购进项目金额/销售额)=1-抵扣率

所以:

进项税额=可抵扣购进项目金额×增值税税率

=销售额×(1-增值率)×增值税税率

因此:

应纳税额=销项税额-进项税额

=销售额×增值税税率-销售额×(1-增值率)×增值税税率

=销售额×增值税税率×[1-(1-增值率)]

=销售额×增值税税率×增值率

=销售额×增值税税率×(1-抵扣率)

2.小规模纳税人:

应纳税额=销售额×征收率

3.税收负担水平比较:

当两者税负相等时,其抵扣率则为无差别平衡点抵扣率,即:

销售额×增值税税率×(1-抵扣率)=销售额×征收率

抵扣率=1-(征收率÷增值税税率)

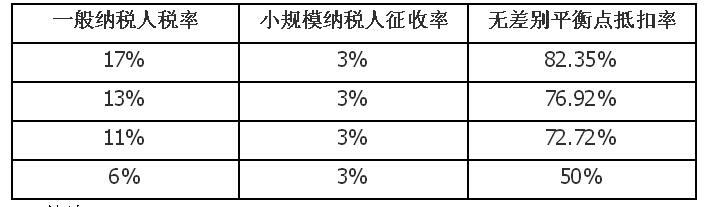

将现行的增值税税率代入上述公式即可以得到一系列的结果:

4.结论:

当抵扣率为“无差别平衡点抵扣率”栏目数值时,两种纳税人的税负相同;当抵扣率低于“无差别平衡点抵扣率”栏目数值时,一般纳税人的税负重于小规模纳税人,适宜选择作为小规模纳税人;而当抵扣率高于“无差别平衡点抵扣率”栏目数值时,小规模的税负重于一般纳税人,适宜选择作为一般纳税人。

在告知李某比较两类增值税纳税人的税负水平的基础上,注册税务师又告诉李某实施增值税纳税人身份筹划的思路与方法:

《中华人民共和国增值税暂行条例》第二十八条、第二十九条等条款,从销售收入规模以及会计核算情况等方面对增值税小规模纳税人与一般纳税人的标准作出了比较严格的界定,即:

(一)从事货物生产或者提供应税劳务的纳税人,以及以从事货物生产或者提供应税劳务为主并兼营货物批发或者零售的纳税人,年应征增值税销售额(以下简称应税销售额)在50万元以下(含本数,下同)的应作为小规模纳税人,而超出此标准的则应作为一般纳税人

(二)除从事货物生产或者提供应税劳务的纳税人,以及以从事货物生产或者提供应税劳务为主并兼营货物批发或者零售的纳税人外的纳税人,年应税销售额在80万元以下的应当认定为小规模纳税人,超出此标准的则应当作为一般纳税人。

(三)年应税销售额超过小规模纳税人标准的其他个人按小规模纳税人纳税;非企业性单位、不经常发生应税行为的企业可选择按小规模纳税人纳税。

李某拟投资设立的企业是一家商业零售企业,预计的年销售收入将达到180万元,远远超出税法所规定的小规模的纳税人的标准。这也就意味着,如果李某投资设立为一家企业,那么只能作为增值税一般纳税人,而不能作为小规模纳税人。那么,如果作为一般纳税人其增值税税收负担水平较高又该如何处理呢?注册税务师提出建议:采取化整为零策略,在投资设立环节就实施纳税筹划,进一步讲就是投资设立三家企业,进而在三家企业之间分摊180万元左右有销售收入,确保每一家企业的年销售收入规模都不超过80万元,符合小规模纳税人的标准。 |